افت و خیز سودآوری بازارهای مالی منجر به افزایش و کاهش سرمایه گذاری در بین آنها در بازه های زمانی مختلف می شود و به اصطلاح بازارهای مالی رقیب یکدیگر در جذب سرمایه هستند. یعنی با افزایش سرمایه گذاری در یک بازار مالی، با کاهش سرمایه گذاری در سایر بازارها مواجه خواهیم شد (بدون در نظر گرفتن رشد کل سرمایه گذاری یا ورود سرمایه خارجی و…).

مفهوم ریسک و بازده در سرمایه گذاری چیست؟

اما چرا همیشه بازارهای مالی با بازدهی کمتر، حداقل سرمایه گذاری ثابت را در خود حفظ کرده اند و سرمایه گذاران حاضر به خروج کامل این بازارها نیستند؟ جواب در میزان ریسک هر بازار مالی است که متناسب با میزان ریسک پذیری سرمایه گذاران همه بازارها دارای سرمایه گذاران وفادار خود هستند؛ البته میزان شناخت از بازارها (تجربه فعالیت و چسبندگی به بازار) و تفاوت تحلیل ها از میزان بازدهی بازارها، بخش دیگری از تنوع بخشی بازارها است که هیچ وقت یک بازار مالی خالی از سرمایه گذار نمی شود.

همین تفاوت تحلیل ها و سناریو بندی بر اساس پیش بینی از تغییرات مولفه های اثرگذار، ریسک سرمایه گذاری محسوب می شود و باعث ایجاد سبدهای مختلفی از سرمایه گذاری می شود که بهینه ترین آنها در اکثر موارد نصیب منضبط ترین و با استراتژی ترین سرمایه گذار می شود. ریسک در تعریف عمومی به معنای مجموع عدم قطعیت ها در پیش بینی یک رویداد در آینده دور یا نزدیک است و این رویداد در بازار مالی، بازدهی محاسبه شده است.

بازده چیست؟

بازدهی یک عامل کمی است که بر اساس درصدی از سرمایه محاسبه می شود؛ برای محاسبه میزان ریسک سرمایه گذاری هم معیارهای کمی وجود دارد که عمدتاً گذشته نگر هستند و نیاز به محاسبات تقریباً پیچیده آمار و ریاضی دارند. سرمایه گذاری که ریسک بیشتری دارد، بازدهی بیشترین را از سمت سرمایه گذاری مطالبه خواهد کرد تا جبران قبول ریسک باشد. پس کمترین بازدهی مورد انتظار از سرمایه گذاری در سپرده بانکی و اوراق مشارکت (به ویژه دولتی) است که کمترین ریسک را به نسبت سایر بازارهای مالی دارد.

رابطه ریسک و بازده چیست؟

پس هرچه Risk یک بازار مالی و یا سرمایه گذاری در بخش خاصی از یک بازار مالی بیشتر باشد، بازدهی موردانتظار سرمایه گذار هم بیشتر خواهد شد. پس یکی از اصلی ترین دلایل سرمایه گذاری در بازارهای مالی با بازدهی کمتر، در جذابیت ناشی از حداقل ریسک ممکن در آن بازارها است.

تعادل ریسک و بازده در سرمایه گذاری: حقایقی که کمتر کسی به شما خواهد گفت!

بهترین ترکیب ریسک و بازده در سبد سرمایه گذاری در بازارهای مالی به حداقل Risk ممکن با دریافت بیشترین بازدهی ممکن بر می گردد. در بازار سرمایه و سهامی که Risk برابر با یکدیگر دارند، سهمی که بازدهی بیشتری دارد مطلوب تر است و سهامی که بازدهی برابری برای آنها پیش بینی کرده ایم، سهمی که Risk کمتری در رسیدن به این بازدهی دارد مطلوب تر محسوب می شود.

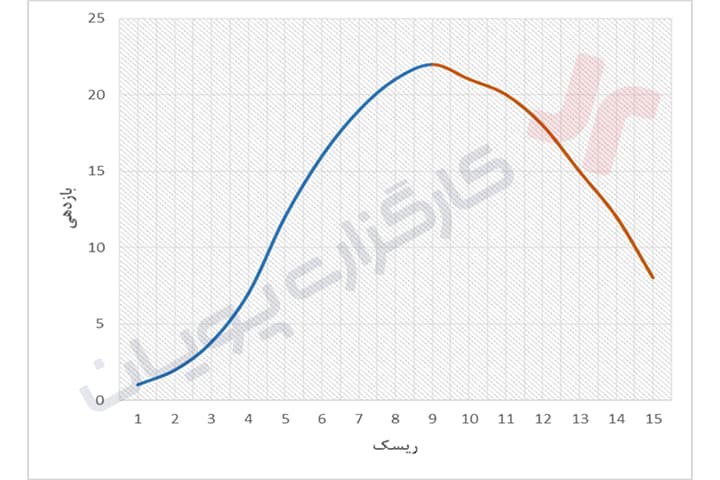

پس خط مطلوب در نمودار بازدهی و ریسک، یک نمودار صعودی است که با افزایش Risk سرمایه گذاری، بازدهی موردانتظار سرمایه گذار هم افزایش می یابد. از هر نقطه ای که این خط نزولی شود یعنی با افزایش Risk در حال کاهش بازدهی در سرمایه گذاری مربوطه هستیم و از این نقطه به بعد سرمایه گذاری معقول نمی باشد.

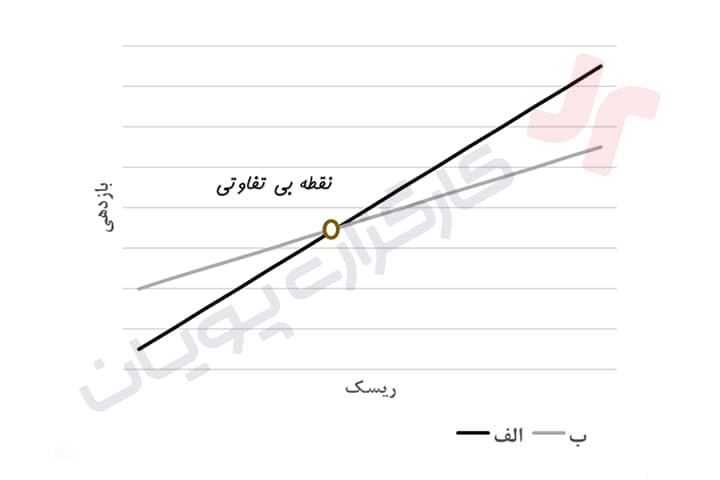

همچنین دو دارایی (سهام) با نمودار ریسک و بازده متفاوت، دارایی اولویت دارد که یا در Risk یکسان، بازدهی بیشتری نصیب سرمایه گذار کند و یا با بازدهی یکسان، Risk کمتری به دارایی سرمایه گذار وارد کند. اگر هم شیب دو نمودار متفاوت بود، تقاطع دو نمودار نقطه بی تفاوتی در سرمایه گذاری و قبل و بعد از این تقاطع یکی از دو دارایی جذابیت بیشتری برای خرید دارند.

در بین بازارهای مالی، بازار سرمایه جذاب ترین و دارای متنوع ترین گزینه های سرمایه گذاری (انواع اوراق بهادار قابل معامله) می باشد که هر سرمایه گذاری را با هر مبلغ سرمایه به خود جذب می کند. در روندهای بلندمدت نیز این بازار سرمایه بوده است که بیشترین بازدهی را به نسبت سایر بازارها داشته است.

| بازار مالی | ۱۳۸۰-۱۳۸۹ | ۱۳۹۰-۱۳۹۹ |

| شاخص کل بورس | ۷۲۰% | ۵۱۶۰% |

| سکه | ۶۲۰% | ۲۴۷۰% |

| دلار | ۳۶% | ۲۰۳۰% |

| مسکن | ۶۷۰% | ۱۳۷۰% |

| سپرده بانکی | ۴۲۰% | ۵۲۰% |

برای آشنایی بیشتر با این بازار و شناخت راه های کسب بازدهی و کاهش Risk معاملاتی نیاز به بررسی روش های تحلیل و شناخت ابزارها و اوراق فعال در این بازار داریم.